伴随多项政策出台活跃资本市场,权益市场持续回暖,但随着十年期国债收益率不断上行,债市却出现了不同程度的震荡调整。从8月底至今这段跨越期间来看,债券基金指数接连下跌,使得近90%债基净值出现亏损,甚至有债基跌幅超过2%。

这很容易让投资者联想到去年11月的债市场景,他们最为担忧的是,像去年11月那样的急速下跌和大规模抛售潮,是会否再现?

市场分析人士指出,去年11月债市的下跌,是因为前期积累了过大涨幅,加上银行理财为赎回资金大量卖出债券,从而带来一定流动性困境。但从近半个月来看,银行理财产品资金并没有发生明显的赎回压力,整个货币环境和资金面也较为平稳。虽然短期调整压力或难以避免,但情绪扰动反而会带来更多增配窗口。后续债市有望呈现更多结构性机会,可关注中长债产品配置机会。

短期出现阶段性调整

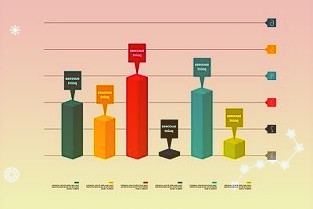

根据数据,9月12日债券基金指数更新了至9月11日的行情数据。从8月31日至9月11日该指数连续下跌,回调幅度达到-0.26%。具体看,该期间3312只纳入统计的债基中有2979只录得负收益,占比接近90%。

其中,有48只基金跌幅超过1%,格林泓利A、宝盈融源可转债A等债基跌幅甚至超过2%。宝盈融源可转债A中报显示,今年上半年该基金持有债券资产规模为1.91亿元,占基金总资产比例为75.83%,且全部是可转债。

华夏基金分析,一般而言,市场利率和债券价格呈反比关系。8月底以来十年期国债收益率不断上行,受此影响债基出现调整。统计的中国10年期国债收益率走势图显示,8月底以来该曲线迎来一波陡峭上行,和8月初的大幅下挫形成鲜明对比,两端曲线一下一上,拉出一个“深V”走势。

南方基金基金经理金凌志观察到,当前二级市场利率债小幅下调,权益、转债均下跌;一级市场上利率供给小幅降低,信用融资环境一般;银行间市场流动性紧平衡,央行上周净回笼6640亿元;信用利差处于低位,转债估值降低。

创金合信基金首席经济学家魏凤春在9月11日发布的宏观报告中指出,上周资金面边际收紧。虽然在当前经济弱复苏的节奏下,不论是从宽信用政策还是化解债务出发,政策端对资金面仍会较为呵护,短期流动性显著收紧的概率较低,但是在化解债务、银行贷款投放等因素影响下,资金面或维持紧平衡。

魏凤春表示,利率债受到资金面紧张和增量政策的影响,短期市场出现阶段性调整。目前市场仍处于政策和基本面的观察阶段,后续要关注基本面企稳回升力度,短期内利率市场或受到股市影响波动。信用债方面,9月4日至9月8日出现调整,信用债收益率上行、信用利差走扩。可转债方面,中证转债估值较小幅回落,处于2020年以来58.26%的分位数。

尚不具备快速走熊基础

债券作为稳健固收类标的,短短数日出现大幅波动,引来了市场高度关注。投资者最为担忧的是,像去年11月那样的急速下跌和大规模抛售潮,会否再现?

市场分析人士指出,这样的担忧可以理解,但当下情况和去年11月有所不同,不太可能再出现那样的极端情况。去年11月债市的下跌,是因为前期积累了过大涨幅,加上银行理财为赎回资金大量卖出债券,从而带来一定流动性困境。但从近半个月来看,银行理财产品资金并没有发生明显的赎回压力,整个货币环境和资金面也较为平稳。

中欧基金直言,本轮理财赎回影响要小于去年11月,市场调整幅度和节奏也会小一些。债券市场短期基本面好转、政策预期无法证伪,叠加赎回影响,利率上行概率偏大。但9月下旬随着政策预期缓和、资金面好转,利率可能还有下行机会。

博时基金指出,近期高层一系列举措,的确在一定程度上提振了市场对于下半年稳增长的政策力度的信心,后续利率走势取决于扩内需的相关政策落地以及库存去化结束进入新一轮补库周期情况。近期经济数据有底部企稳回升态势,利率上行压力或有所显现。

“当前更多是情绪扰动引发的市场震荡,债市尚不具备快速走熊的基础。”华夏基金指出,8月以来,MLF超预期降息后政策组合拳密集落地,尤其是以一线“认房不认贷”为代表的房地产政策放松超预期,市场风险偏好明显抬升,使得短期债券市场面临宽信用扰动期,叠加资金面趋紧,债基净值出现一些回调。

“但是,经济弱现实尚未迎来实质性拐点,‘政策底’不是债市转熊的充分条件;此外宽松的货币环境延续,往后降准、降息可期,行情未到反转时。因此,债市虽然短期有调整压力,但考虑到1年和10年国债利率已处于OMO+25BP、MLF+15BP位置,短期继续上行空间有限,无需过于悲观。”华夏基金表示。

情绪扰动反而会带来增配窗口

展望后市,华夏基金认为,债市短期调整压力或难以避免,但情绪扰动反而会带来更多增配窗口。

华夏基金分析,基本面上,中期经济增长压力仍然存在。地产的成交短期提升更多的可能是修复性提升而非趋势性增长,房价难以形成持续快速上涨动力。居民收入预期不稳情况下,杠杆有望企稳或但难以大幅上行。叠加政策层面化债还在延续,在政策验证期利率尚未看到持续上行基础。策略上,2.65%将成为本轮10年国债利率调整的上限支撑位,待调整后市场有望呈现更多结构性机会。此外,震荡行情中,短端利率相对调整空间有限,因此短债产品持有体验更好;待调整后市场有望呈现更多结构性机会,届时可关注中长债产品的配置机会。

诺安基金指出,从历年经验来看,利率在9月份可能会出现一定幅度的上行。8月份降息后债券收益率处于历史相对较低位置,稳经济政策密集出台、房地产政策阶段性的放松、央行对于资金空转的担忧、稳汇率承压、高频数据的边际改善、地方债的集中供给等各种利空因素集中体现,资金波动加大,债市深调。后续,建议关注央行是否降准、MLF续作规模以及政策落地的实际效果,警惕债市回调幅度加大后的机构行为。建议等待利空因素弱化后,再择机加仓,并保持持仓债券的流动性。

魏凤春认为,预期9月资金面依然面临波动,9月7日至8日央行加大逆回购投放力度,从货币政策层面看,依然是相对呵护的态度。建议继续以中短久期的信用票息策略为主,在资金面波动较大的情况下,杠杆应有所降低、提升组合流动性。此外,当前转债市场整体估值适中,建议标配。

长期持有胜率更高

值得一提的是,对通过债基参与行情的投资者而言,基金公司认为坚持长期持有胜率会更高。

华夏基金认为,当前在货币政策维持宽松的背景下,短债基金无疑成为净值化转型下理财产品替代优选。如果投资者担心股市波动,可同时关注短债基金,下跌时反而可以以更低成本买入,不要因为债市一时涨跌而心急,长期持有更有望获得稳健回报。据华夏基金统计,从短债基金和长期纯债型基金指数走势来看,过往十年里历经了4-5轮较大幅度的调整,但最终都抚平了净值波动,实现了指数的长期上涨。

以短债基金为例,2013年1月至2022年年底期间共有4轮明显调整,分别发生在2014年12月、2016年11月、2020年5月、2022年11月,指数的最大回撤分别为1.05%、1.23%、0.76%、0.55%,平均不到1%,回撤幅度较为可控。而短债基金指数往往在市场震荡之后,一般而言会有相应的长时间连涨调整期,净值也会较快修复。同时,过去十年间,在任一时点买入万得短期纯债型基金指数,持有短期纯债基金指数6个月取得正收益的比例就达到了99%,而持有1年、3年取得正收益的比例可达100%。

数据统计区间2012.1.4-2022.9.30

金凌志认为,债市短期是政策观察期,市场出于对政策持续出台的担忧,出现一定超跌。但10年国债较 MLF利差已处于高位,参考此前两轮债市大幅下跌时的宏观环境和后续市场走势,债市调整空间已经不大,当前的位置或已经具备了较好的配置价值。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

-

液化天然气槽罐车遭货车追尾发生泄漏多部门福建省南平市消防救援支队13日透露,12日14时左右,该支队指挥中心接到报警,称...

液化天然气槽罐车遭货车追尾发生泄漏多部门福建省南平市消防救援支队13日透露,12日14时左右,该支队指挥中心接到报警,称... -

180人星夜驰援!7小时筑起6公里“防疫180人星夜驰援!7小时筑起6公里“防疫长城”题:180人星夜驰援!7小时筑起6...

180人星夜驰援!7小时筑起6公里“防疫180人星夜驰援!7小时筑起6公里“防疫长城”题:180人星夜驰援!7小时筑起6... -

疫情下7人管好5000人“居委干部不要怕疫情下7人管好5000人“居委干部不要怕认错”题:疫情下7人管好5000人“居委...

疫情下7人管好5000人“居委干部不要怕疫情下7人管好5000人“居委干部不要怕认错”题:疫情下7人管好5000人“居委...

-

开完冠道,再开锐界plus,立刻想换车了!

2023-12-08 08:07

-

南京鼓楼融合改革实验区建设成果汇报会举行

2023-12-08 07:53

-

售12.98万元,外观动感,比亚迪宋ProDM-i冠

2023-12-08 06:06

-

湖北加速数字体育发展构建现代体育产业体系

2023-12-08 04:18

-

试驾深蓝SL03,底盘,隔音都升级,20万以内舍它其

2023-12-08 03:54

-

丰田卡罗拉:大受欢迎的家用明星,值得考虑

2023-12-08 02:18

-

25吨泰国冻鸡副产品从关累港口岸入境

2023-12-08 00:19

-

打造车、芯跨产业交流高端平台!2023全球汽车芯片创

2023-12-08 00:03

-

你以为买mpv车主都是40岁大叔其实90后也喜欢超大

2023-12-07 22:32

-

呵护儿童青少年眼健康华厦眼科在全国持续开展“启明行动

2023-12-07 20:29

-

新一代梅赛德斯-奔驰CLA四门轿跑车上市

2023-12-07 20:28

-

同样是搭载弗迪混动,蓝电E5却比宋Pro更亲民,你选

2023-12-07 18:42

-

预售22.98万起传祺ES9闪耀南京车展

2023-12-07 16:48

-

国家数据局:平台企业在支持创造就业等方面持续加大投资

2023-12-07 16:10

-

起亚K8发布,造型相当特别,有机会翻红?

2023-12-07 15:30