第三季度业绩可能受到锂精矿价格上涨和四川项目限电的影响。

锂业务贡献了亚华集团90%以上的净利润。

8月29日晚间,亚华集团发布半年报,上半年营收60.04亿元,同比增长182.64%,归母净利润22.62亿元,同比增长585.3%。

其中,一季度净利润10.22亿元,第二季度净利润12.4亿元,环比增长约20%。

亚华集团主营业务包括锂业务和民爆业务,其中锂业务在营收占比75%左右的情况下,对净利润的贡献超过90%。

上半年锂业务实现营收45.97亿元,占比76.56%,净利润20.99亿元,占比92.79%这项业务的毛利率达到58.69%,比去年同期增长30%,比2020年上半年增长40%以上

民爆业务同期实现营收14.07亿元,占比23.44%,净利润1.63亿元,占比7.21%。

亚华集团也发布了前三季度业绩预告,预计今年1—9月实现利润34.62—36.62亿元,比上年增长4.5—4.8倍。

从这个数据来看,第三季度净利润约为12—14亿元如果看以下限制,第三季度净利润环比下降,可能与锂精矿价格上涨和四川项目限电有关

亚华集团在投资者问答中表示,限电对其会有一些影响,但暂时没有明显影响鉴于锂矿石价格上涨,公司表示可以通过产品价格消化

上海钢联数据显示,截至8月29日,锂辉石精矿平均价格为5175美元/吨,较7月初上涨100美元/吨三季度以来,电池级碳酸锂从47.15万元/吨上涨至49.1万元/吨,涨幅约为4%

亚华集团表示,伴随着锂行业市场前景持续向好,锂盐产品价格维持高位,锂业务盈利能力大幅提升。

公司认为,今年将是锂行业最近几年来供需偏紧的时期伴随着下游企业对锂产品需求的增加,上游锂资源短期增量有限下半年,锂资源整体仍处于紧张状态在得到有效缓解之前,预计锂产品价格将维持在高位

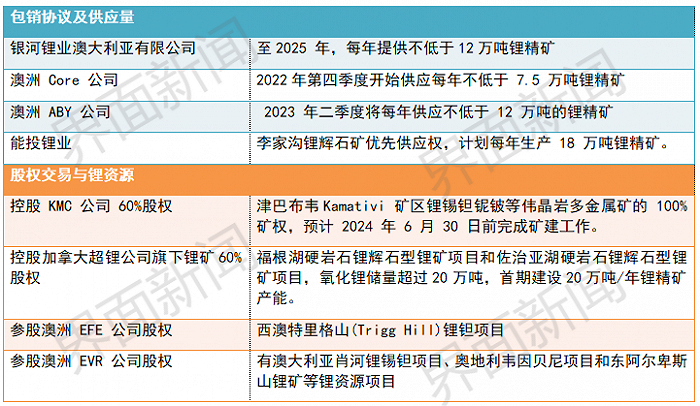

享受到锂业务红利的亚华集团最近几年来不断增加上游锂资源,通过包销协议和股权交易稳定上游锂供应。

2021年,亚华集团正式开工建设雅安锂业二期3万吨电池级氢氧化锂生产线,预计今年年底建成投产,第三阶段计划正在制定中到2025年,公司锂盐产品综合产能有望超过10万吨

今年上半年,亚华集团的现金流有了明显改善,从去年同期的—15亿元增长到3.12亿元这主要是由于经营,投资,筹资三大活动创造的现金流量净额增加,其中经营现金收入增加,通过实施限制性股票激励计划收到相应的权益资金

同时,公司在半年报中指出,伴随着行业的快速发展,国内外锂盐企业将大幅扩大产能,造成锂盐产能过剩的风险同时,上游锂资源与产能的不匹配将直接影响供需平衡,未来市场竞争将更加激烈,锂盐产品的利润空间也可能被压缩

除了锂盐产业,民爆业务是亚华集团的传统业务其主要产品包括工业炸药,工业雷管和工业电缆,主要应用于采矿,水利水电,交通建设,地质勘探等领域公司还在拓展工程爆破,运输等业务今年上半年,电子雷管产销量位居行业第一

截至8月30日11点,亚华集团股价上涨2.96%,至29.25元,市值337亿元。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

-

液化天然气槽罐车遭货车追尾发生泄漏多部门福建省南平市消防救援支队13日透露,12日14时左右,该支队指挥中心接到报警,称...

液化天然气槽罐车遭货车追尾发生泄漏多部门福建省南平市消防救援支队13日透露,12日14时左右,该支队指挥中心接到报警,称... -

180人星夜驰援!7小时筑起6公里“防疫180人星夜驰援!7小时筑起6公里“防疫长城”题:180人星夜驰援!7小时筑起6...

180人星夜驰援!7小时筑起6公里“防疫180人星夜驰援!7小时筑起6公里“防疫长城”题:180人星夜驰援!7小时筑起6... -

疫情下7人管好5000人“居委干部不要怕疫情下7人管好5000人“居委干部不要怕认错”题:疫情下7人管好5000人“居委...

疫情下7人管好5000人“居委干部不要怕疫情下7人管好5000人“居委干部不要怕认错”题:疫情下7人管好5000人“居委...

-

开完冠道,再开锐界plus,立刻想换车了!

2023-12-08 08:07

-

南京鼓楼融合改革实验区建设成果汇报会举行

2023-12-08 07:53

-

售12.98万元,外观动感,比亚迪宋ProDM-i冠

2023-12-08 06:06

-

湖北加速数字体育发展构建现代体育产业体系

2023-12-08 04:18

-

试驾深蓝SL03,底盘,隔音都升级,20万以内舍它其

2023-12-08 03:54

-

丰田卡罗拉:大受欢迎的家用明星,值得考虑

2023-12-08 02:18

-

25吨泰国冻鸡副产品从关累港口岸入境

2023-12-08 00:19

-

打造车、芯跨产业交流高端平台!2023全球汽车芯片创

2023-12-08 00:03

-

你以为买mpv车主都是40岁大叔其实90后也喜欢超大

2023-12-07 22:32

-

呵护儿童青少年眼健康华厦眼科在全国持续开展“启明行动

2023-12-07 20:29

-

新一代梅赛德斯-奔驰CLA四门轿跑车上市

2023-12-07 20:28

-

同样是搭载弗迪混动,蓝电E5却比宋Pro更亲民,你选

2023-12-07 18:42

-

预售22.98万起传祺ES9闪耀南京车展

2023-12-07 16:48

-

国家数据局:平台企业在支持创造就业等方面持续加大投资

2023-12-07 16:10

-

起亚K8发布,造型相当特别,有机会翻红?

2023-12-07 15:30